投资摘要:

目前,中国企业SaaS产业仍然在发展初期。根据艾瑞咨询的数据, 2018年中国企业级SaaS市场规模达到了243.5亿元,同比增长了47.9%。而美国仅Salesforce在2019财年的收入为132亿美元,是整个中国企业SaaS行业收入的近4倍。

中美企业软件市场规模的差距背后是劳动力成本的差距。企业服务软件的本质是工具,目的是用来提升效率的。企业决定是否使用工具的核心考量是使用工具带来的收益是否会超过付出的成本,而衡量基准则是劳动力成本。劳动力成本越高,企业减人增效的动力越强,工具的市场规模就越大。

我们对整个中国企业软件市场发展长期看好,原因在于:

1、效率提升将是中国经济转型升级的关键。在过去的粗放式发展过程中,中国劳动报酬比例长期过低。未来向高收入水平发展中,中国必须抛弃传统的粗放式发展方式,依靠转型升级来发展经济,而劳动力报酬占国民经济的比重也会不断上升,从而倒逼企业不断提升人效。所有效率提升背后都需要强大的软件工具的支撑,从而带动中国企业软件产业迎来黄金发展期。

2、人口因素也将促使劳动力成本上升,助推中国企业软件市场发展。未来30年中国劳动力总数将减少2亿以上,需要抚养的非劳动人口将增加近1亿。这将对未来中国劳动力供求关系产生非常重大的影响。过去的人口红利已经过去,未来劳动力将迎来紧缺时代,推动劳动力成本的刚性上升,从而迫使企业必须提高人效,对中国企业软件市场将产生长期推动作用。

我国SaaS产业已经具备一定规模,未上市SaaS公司预计有几百家。而已经上市的SaaS相关公司不完全统计如下:

1)、通用管理型:广联达、用友网络、金蝶国际、金山办公、致远互联、泛微网络、用友网络、苏州科达、会畅通讯、齐心集团、真视通、梦网集团、汉得信息、神州数码、光环新网、亿联网络。

2)、垂直行业型:中国有赞、微盟集团、卫宁健康、创业慧康、思创医惠、东华软件、和仁科技、东软集团、阿里健康、平安好医生、石基信息。

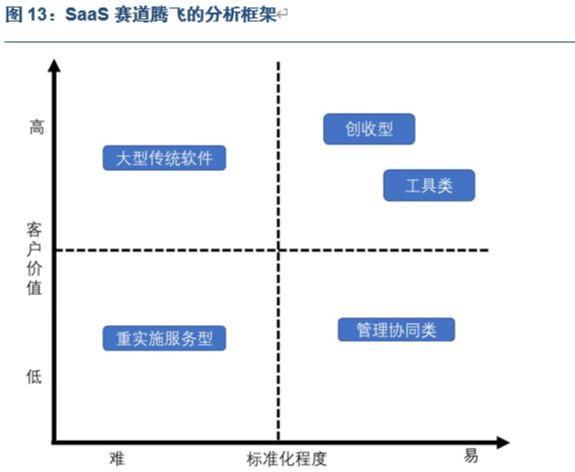

这些众多公司中,哪些SaaS赛道里的公司会在中国率先腾飞?我们建立的分析框架有两个维度:1、一个维度是SaaS工具带给客户的价值;2、标准化难易程度。按此框架来分析,可以得出:

1、高客户价值,标准化容易的SaaS最容易腾飞;典型代表就是电商交易SaaS,传统软件中的工具类软件如广联达的工程造价软件、金山办公的WPS、万得的wind。

2、客户价值稍低,标准化容易;众多提升企业经营效率的SaaS都在这个区域。典型代表包括内部协同类的钉钉、企业微信和飞书;财税类的用友、金蝶等;通讯、商业智能、电子签名等赛道

3、客户价值高,标准化难度较大的赛道。这类软件由于对客户价值高,往往客户付费意愿强,整体行业市场空间已经很大。但是由于产品标准化难度较大,所以SaaS化的比例不高。典型代表是ERP软件。

未来3-5年内,SaaS公司上市将迎来爆发期。目前,大量的细分SaaS赛道龙头公司收入体量都在1-5亿元,并且保持着高速增长。随着科创板上市条件的放松,预计未来3-5年将会出现上市潮。

未来,我们重点看好的公司:中国有赞、广联达、用友网络、金蝶国际。

风险提示:SaaS发展不及预期;中国产业外迁的风险;SaaS发展不及预期。

正文:

1. 中国企业级SaaS尚处于发展初期

1.1 SaaS是软件产业的一场时代变革

SaaS(software as a service,软件即服务)模式给软件产业带来了新的价值:

1、客户不再需要一次性采购昂贵的软件,只需要花费较少的初始投入便可以享受原有的软件服务;

2、客户可以总是使用到最新版本的更新和更好的服务,而不用担心后期的维护和更新;

3、SaaS通常采用预付年费的收费形式,客户使用满意才会不断续费,迫使软件厂商必须始终关注客户的需求,而不像过去软件厂商只需要把软件卖出去就基本结束了。

SaaS是软件产业的一场时代变革,原因在于两点:

1、大批原生SaaS龙头崛起。SaaS模式拓展了软件的使用边界,在CRM、HRM、安全、协同和垂直等众多领域都率先采用了SaaS模式来满足客户需求。而且SaaS模式的产品标准化程度高,催生了收入规模很大的软件巨头。典型例子是CRM领域的Salesforce,HRM领域的Workday等。

2、传统软件巨头纷纷转型SaaS成功。以微软、甲骨文、SAP、Adobe为代表的传统软件巨头凭借产品、客户关系和服务的优势都顺利转型SaaS成功,股价都创出了历史新高。

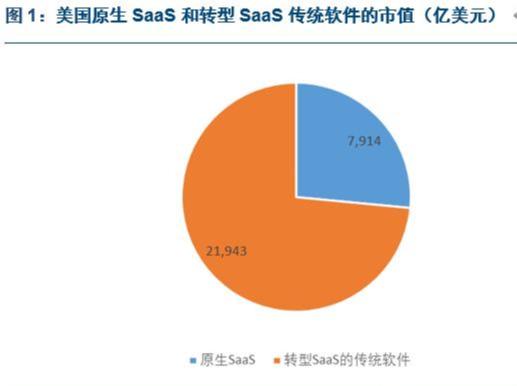

截止2020年2月4日,美国上市的SaaS公司中,原生SaaS公司总市值为7914亿美元,转型SaaS的传统软件巨头总市值为21943亿美元。从SaaS公司目前的市值分布中也可以看出,虽然原生SaaS发展良好,但是软件巨头也纷纷转型成功。这正好说明了SaaS是软件产业的一场时代变革,而非革命。

1.2 中国企业服务市场规模远小于美国

对比中美两国的软件互联网行业,有一个非常奇怪的现象:中美在2C市场都诞生了世界级巨头,但是在2B市场却差别悬殊。

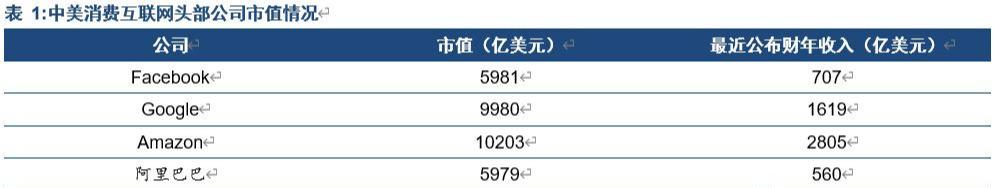

在消费互联网市场,美国诞生了Facebook、Google和Amazon这些数千亿美金的巨头公司,而中国也有阿里巴巴、腾讯这样的互联网巨头。双方无论是在市值、收入和创新方面都是处于并驾齐驱的态势。

而中国不要说SaaS公司,就是整个企业服务软件市场规模都远小于美国同行。从两国的头部企业的市值和收入规模上就能体现出来:

1、美国既有甲骨文(Oracle)、SAP这样的老牌企业服务商,又有Salesforce、Workday这种企业服务新贵,市值都在千亿美金以上。

2、中国企业服务市场最大的软件公司用友网络,市值和收入都不到美国头部公司的1/10。

1.3 中国SaaS产业正处于发展初期

1999年被公认为是SaaS元年。据我们不完全统计,仅目前上市的美国SaaS公司中就有8家是在1999年创办,其中包括SaaS行业的标杆Salesforce。经过20年的发展,Salesforce已经成长为市值超过1700亿美元的SaaS巨头。

在中国,企业SaaS产业真正兴起已经是2010年之后了。一批中国本土的SaaS公司逐渐兴起,刚开始很多都是直接照搬国外的SaaS公司模式。但是,很多都水土不服没有发展起来。之后采用了更加适合中国市场的方式,逐步发展了起来。

目前,中国企业SaaS产业仍然在发展初期。根据艾瑞咨询的数据, 2018年中国企业级SaaS市场规模达到了243.5亿元,同比增长了47.9%。相比之下,Salesforce在2019财年的收入为132亿美元,是整个中国企业SaaS行业收入的近4倍。

1.4 市场规模差距的背后是劳动力成本差距

为什么中美企业服务软件市场差距如此悬殊呢?要回答这个问题,要先弄清楚企业服务软件的本质是什么?我们认为企业服务软件的本质是工具,目的是用来提升效率的。

而效率和劳动力成本是相互对应的关系。效率越高,能够给出的工资水平越高,导致劳动力成本越高。而劳动力成本越高,迫使效率必须进一步提升。

企业决定是否使用工具的核心考量是使用工具带来的收益是否会超过付出的成本,而衡量基准则是劳动力成本。劳动力成本越高,企业减人增效的动力越强,工具的市场规模就越大。

因此,美国企业服务软件市场规模之所以要比中国大很多,核心因素在于美国的劳动力成本要比中国贵好几倍,导致美国企业雇佣劳动力的成本非常高。美国企业必须想方设法来提升效率,各种软件工具的使用就成为必然选择。

我们可以比较一下中美两国的劳动力成本:

1、 2018年中国人均GDP是美国的15.6%。人均GDP能较好反应出各国的经济发展水平。截止2018年,中国人均GDP为6.47万元(折合9771美元),已经进入了中等收入水平。而美国2018年人均GDP为62795美元,人均GDP水平排名全世界前10名。两者对比,美国人均GDP约为中国的6.4倍。

2、 2018年中国劳动力成本约是美国的15%。根据美国商务部普查局数据,2018年美国人均年收入为税前36080美元,占美国人均GDP的57%。

而中国公布的是人均可支配收入,大致相当于缴纳了五险一金之后拿到手的收入。2018年中国居民的人均可支配收入为28228元。简单假设企业用工成本的70%变成了居民的人均可支配收入,则企业人均用工成本为40325万元,占中国人均GDP的62%。

两者对比,2018年中国劳动力成本是美国的15%。经过几十年的快速发展,中国劳动力成本仍然不到美国的1/6。相对廉价的劳动力成本导致企业管理者对人均效率提升并不够重视,宁愿多使用几个人也不愿意购买软件来提高人效,这导致了整个中国企业软件市场一直没有发展起来。

未来,中国企业SaaS产业的发展有赖于整个中国企业软件市场的发展。我们对整个中国企业软件市场发展长期看好,原因在于:

1、未来效率提升将是中国经济转型升级的关键,也是中国企业软件市场发展的长期动力。

2、人口因素也将促使劳动力成本上升,助推中国企业软件市场发展。

2. 效率提升是推动中国企业软件发展的长期动力

2.1 过去中国劳动力报酬长期偏低

根据世界银行统计,二战以后有几十个国家都迅速实现了从低收入国家到中等收入国家的过渡。在这个过程中,经济快速发展主要依靠高投入、高消耗、低附加值和低效率的发展道路,为了实现工业化,长期实行低工资和低福利政策,通过人为压低劳动力成本、人为压低消费来保证高投资率,由此获得资本的原始积累并保持经济持续增长。

在这个粗放式发展过程中,鲜明的特征就是劳动报酬比例长期过低,劳动力收益要低于全社会平均收益水平。中国也是如此,根据国家统计局数据,从2000年到2010年,劳动力报酬占国民总收入的比重一直处于下降通道,期间占比从53%下降到47%。

2.2 效率提升需要软件的普及使用

从低收入国家成为中等收入国家较为容易,而从中等收入水平进一步迈向高收入水平则困难得多。根据世界银行统计,1960年到2008年间,全球101个中等收入国家和地区中,只有13个成功发展为高收入经济体,其中经济体量较大的成为高收入国家的只有一个:韩国。

2019年,中国人均GDP突破1万美元,正是典型的中等收入水平国家。目前,中国经济面临着双重压力:

1、中低端产业纷纷外迁到劳动力成本更低的地方。目前,大量的中低端产业已经开始往劳动力成本更低的国家转移。像鞋帽服装等劳动力密集型产业,很多已经转移到越南、孟加拉国等地方。

2、高端产业链位置仍然被发达国家所占据。目前,中国虽然制造业规模庞大,但是产业链的高价值位置往往还得在发达国家手中,原始创新也往往诞生在发达国家。

在此背景下,中国必须抛弃传统的粗放式经济发展方式,提升劳动者的价值来支撑经济转型升级。在美国,SaaS 客户平均每个企业会使用上百个 SaaS 产品。即使0-50 人的小企业,平均每家企业也要用 40 个 SaaS 产品;而1000 人以上大企业平均用 203 个产品。

美国企业客户平均每员工每年 SaaS 预算,在 2018 年大约是 2884 美金,约合2万元人民币。虽然投入很大,但是为美国企业仍然节省了大量的成本。

因此,未来中国经济转型升级是必然方向,在这过程中需要不断地提升人效。而劳动力报酬占国民经济的比重也会不断上升,从而倒逼企业不断提升人效。这背后都需要强大的软件工具的支撑,从而带动中国企业软件产业迎来黄金发展期。

3. 人口形势助推中国企业软件市场长期发展

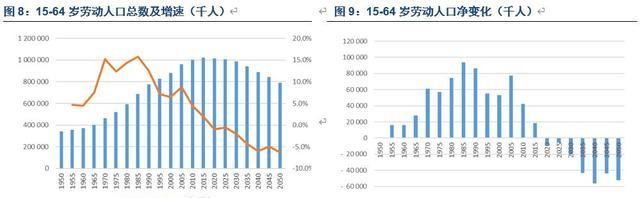

自我国实行计划生育政策以来,我们人口增长得到了有效的控制。这对整个中国劳动力的供给也产生了长期影响。下面,我们参考联合国《世界人口展望2019》中所做的人口预测来展开分析:

按照国际通行的方法,我们把15-64岁年龄区间的人口定义为劳动人口。相比总人口来说,中国劳动人口的峰值到来时间要更早。按照联合国《世界人口展望2019》里的低方案预测,15-64岁劳动人口总数在2015年到达峰值10.2亿人,此后劳动人口总数一直处于下降通道中:

1、从2016年到2030年,每年劳动人口净减少人数呈现逐年增长。2020年到2030年,劳动人口总数减少2563万人。

2、2030年之后,劳动人口总数每年减少近1000万人,相当于劳动人口总数的1%。

在劳动人口总数净减少的同时,由于人均寿命的延长,人口中老年人的占比要提升。通常由人口抚养比来衡量人口红利。人口抚养比指总体人口中非劳动年龄人口数与劳动年龄人口数之比。

按照联合国《世界人口展望2019》里的低方案预测:从2020年到2050年,中国劳动人口和非劳动人口将分别由10.1亿、4.3亿变为7.9亿、5亿。也就是说由10个人养4.3个人,变成了7.9个人养5个人。在这期间,中国人口抚养比将由42%上升到64%,其中老人抚养比将从17%上升到46%。

综合以上,未来30年中国劳动力总数将减少2亿以上,而需要抚养的非劳动人口将增加近1亿。这将对未来中国劳动力供求关系产生非常重大的影响。过去的人口红利已经过去,未来劳动力将迎来紧缺时代。劳动力的紧缺将推动劳动力成本的刚性上升,从而迫使企业必须提高人效。这对中国企业软件市场将产生长期的推动作用。

4. 哪些SaaS赛道会在中国率先爆发?

在产业升级和人口形势的双重影响下,中国劳动力成本的上升将是必然趋势。在此过程中,效率的提升将成为关键。我们看好在劳动力成本刚性上升下的企业服务软件行业的长期发展。企业服务软件行业将迎来黄金发展期。

4.1 中国SaaS细分赛道龙头初现

目前,我国SaaS产业已经具备一定规模,未上市的SaaS公司预计有几百家,其中大部分规模都还不大。而已经上市的SaaS相关公司不完全统计如下:

1)、通用管理型:广联达、用友网络、金蝶国际、金山办公、致远互联、泛微网络、用友网络、苏州科达、会畅通讯、齐心集团、真视通、梦网集团、汉得信息、神州数码、光环新网、亿联网络。

2)、垂直行业型:中国有赞、微盟集团、卫宁健康、创业慧康、思创医惠、东华软件、和仁科技、东软集团、阿里健康、平安好医生、石基信息。

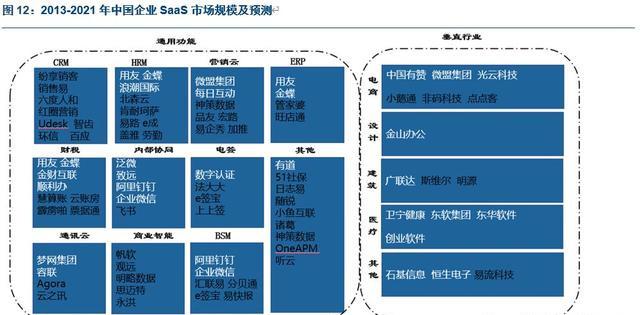

SaaS行业细分赛道众多,我们将主要赛道的一些龙头公司列出来如下图所示。我们把整个企业SaaS市场划为为两大块,通用功能和垂直行业。

1、通用功能SaaS是指服务于企业内部的各管理职能的SaaS产品。比如CRM(销售)、HRM(人力)、营销、财税、内部协同等。这些通用功能适用于每个企业。

2、垂直行业SaaS是指主要服务细分垂直行业的SaaS产品。典型行业是电商、设计工具、建筑、医疗等其他行业。

4.2 SaaS赛道腾飞的分析框架

如此众多的新兴SaaS赛道,哪些 SaaS赛道会率先腾飞呢?我们建立了一个分析框架,有两个分析维度:客户价值和标准化难易程度。首先解释一下客户价值。

4.2.1 客户价值高的SaaS产品更容易腾飞

从客户角度来看,企业客户最为关心的永远是两点:增加收入和降低成本。企业服务软件带给客户的价值也会充分体现到这两点上:1、提升获客效率或者直接帮助客户增加收入;2、提升经营效率带来成本的大幅下降。

在这两者中,企业更容易感受到的是前者:提升获客效率或者直接帮助客户增加收入带来的价值。原因在于:

1、收入是企业经营活动的源头。企业可以暂时没有利润,但是不能没有收入。收入增长往往是企业关心的头等大事。

2、增加收入更容易被量化或者直观感受到。新客户的获取,新订单的增长都很容易看到并被感觉到,因此企业能够很直观地衡量软件带来的价值。相比之下,提升效率降低成本则难度会大很多,而且不易被量化。

从客户价值角度出发,收入端的软件价值排序会优先于成本端的软件价值。当然这并不是绝对的,当成本端软件能够极大地提升经营效率,带来成本的大幅下降时候,企业同样能够充分感受到其价值。

4.2.2 SaaS腾飞赛道的分析框架

1、一个维度是SaaS工具带给客户的价值;排序从高到低分别是:能带来收入增长的创收型SaaS>能带来工作效率大幅提升的SaaS >带来工作效率改善的SaaS;

2、另一个维度是标准化难易程度;越容易标准化的SaaS排序越靠前;

4.3 中国SaaS赛道将如何腾飞

按照上述框架,我们接下来简要地分析一下各条SaaS赛道的发展潜力。目前,中国SaaS公司数量已经非常多了,我们仅挑出一些代表性公司分析以供参考。全部SaaS赛道大致可以被划分为四类:

4.3.1 客户价值高,标准化容易的SaaS赛道;

该类型的SaaS将率先腾飞。典型代表的SaaS有两类:

1、创收型SaaS:能够直接给客户带来收入,或者帮助客户增加收入。

在美国最早崛起的SaaS公司Salesforce就是如此。Salesforce的主要产品是CRM(客户关系管理)软件,一方面能够帮助客户提升获客效率,帮助客户增加收入;另一方面产品标准化程度高,容易做成SaaS。

在中国,率先腾飞的是电商类SaaS,它们能够让商家直接在微信、快手等各个流量地开店,可以帮商家直接创造收入,客户付费意愿强,市场空间巨大。

之前中国照搬Salesforce模式的CRM基本没有成功,未来我们看好从中国企业生态环境里面生长出来的CRM模式。

2、大幅度提升效率的SaaS;工具类软件就是代表,它们一般标准化程度高,如果客户使用该工具软件能够极大地提升工作效率,也很容易成为率先腾飞的SaaS。

国外的典型代表是Adobe的Photoshop,微软的Office办公软件,Autodesk的AutoCAD软件,都顺利从传统软件转型成为SaaS模式。

国内的典型代表是广联达的工程造价软件、金山办公的WPS、万得的wind,这些工具类的软件都是国内SaaS行业领先的公司。

4.3.2 客户价值稍低,标准化容易的SaaS赛道

众多的管理协同类SaaS都属于这种类型,这块也是SaaS细分赛道最多的领域。管理协同类SaaS主要是帮助企业提高工作效率,对企业管理者来说吸引力要低于能直接创收的SaaS,付费意愿也要低;而且由于管理协同类SaaS往往还要改变企业的管理流程,真正用好才能发挥作用。所以,整体赛道的推进速度会落后一些。

不过,正如我们前面报告部分所说,中国经济转型升级的需要,人口结构变化带来的供求关系转变,都会带来劳动力成本的长期上升,迫使企业更多地重视员工效率的提升。在这个长期趋势下,管理协同类SaaS将会迎来黄金成长期。

国外管理协同类SaaS的典型代表就是协同领域的ServiceNow,HRM领域的Workday,安全领域的PaloAlto Networks等。

国内管理协同类SaaS的典型代表包括内部协同类的钉钉、企业微信和飞书;财税类的用友、金蝶等;通讯、商业智能、电子签名等赛道。

4.3.3 客户价值高,标准化难度较大的SaaS赛道

这类软件由于对客户价值高,往往客户付费意愿强,整体行业市场空间已经很大。但是由于产品标准化难度较大,所以SaaS化的比例不高,尤其是面向大中型企业的软件更是如此。典型代表软件有两类:

1、以ERP软件为代表的面向大中型客户的传统软件,国外的SAP、Oracle经过多年云化,现在整体SaaS占比仍然较低。而国内的用友和金蝶也在积极将传统软件转成SaaS产品,但是整体仍然处于初期,预计未来需要相当长的时间才能慢慢实现云化。

2、定制化软件;中国传统软件行业里面大部分都是从事定制化软件开发。由于客户的定制化要求各有不同,这种类型的软件总体很难SaaS化。但是其中有一些细分软件也会出现SaaS化的机会,比如医疗行业的某些细分赛道。

4.3.4 客户价值低,标准化难度大的SaaS赛道

客户价值低、标准化难度大的软件往往本身市场空间就不大,再加上标准化难度大,所以SaaS化的可能性很低。

5. 中国SaaS行业终将迎来爆发

5.1 SaaS行业在3-5年后出现大规模上市潮

在美国,SaaS公司是过去十年最具成长性的行业之一。根据不完全统计,美国股市现有市值在50亿美元以上的原生SaaS公司37家,市值合计7914亿美元。还有转型SaaS模式的传统软件公司19家,市值合计为21943亿美元。

而中国的企业级SaaS规模较小,正高速增长期。从融资上可以看出,大部分企业SaaS融资轮次集中在A轮、B轮和C轮。真正登录资本市场的SaaS公司非常少,目前仅有中国有赞(8083.HK)、微盟集团(2013.HK)两家。

我们认为,未来3-5年内,SaaS公司上市将迎来爆发期。目前,大量的细分SaaS赛道龙头公司收入体量都在1-5亿元,并且保持着高速增长。SaaS公司的商业模式往往导致其在高速增长期都是处于亏损状态,之前较难上市。而随着科创板上市条件的放松,SaaS公司收入的高速增长,我们预计未来3-5年将会出现大批SaaS公司登陆资本市场,成为成长板块的重要支撑之一。

5.2 重点看好的上市SaaS公司

正如面前所述,已经上市的SaaS相关公司不完全统计如下:

通用管理型:广联达、用友网络、金蝶国际、金山办公、致远互联、泛微网络、用友网络、苏州科达、会畅通讯、齐心集团、真视通、梦网集团、汉得信息、神州数码、光环新网、亿联网络。

垂直行业型:中国有赞、微盟集团、卫宁健康、创业慧康、思创医惠、东华软件、和仁科技、东软集团、阿里健康、平安好医生、石基信息。

我们认为SaaS行业公司都会迎来发展的良好机遇,其中重点看好的公司如下:

5.2.1 中国有赞:中国率先腾飞的SaaS公司

在中国,我们看好电商交易类SaaS赛道将率先爆发。原因在于:1、能够直接帮客户创造收入的SaaS才是好SaaS。国外能够直接帮客户提升获客效率的CRM率先跑出来,在中国将会是电商交易类SaaS。2、客户从中小商家入手,容易满足客户需求,且能够做到标准化。

未来,电商交易类SaaS的市场空间主要有两块:

1、去中心化电商仍将保持高速增长,市场空间巨大。以微信、快手为代表的去中心化电商是未来电商行业的大趋势,保持着高速增速。

2、新零售将带来千亿级市场空间。未来线下零售仍然将是零售的主流,而线上线下结合的新零售将给线下零售带来新的价值。此次肺炎疫情,帮助教育了线下商户,明白了线上线下结合的新零售的价值。

中国有赞是中国电商交易SaaS最大的服务商之一。公司创始团队大多从阿里出来,深谙电商行业。公司产品能力强,厚积薄发,未来长期看好。

目前,中国有赞是SaaS行业收入最高的公司。2019年收入将超过10亿元,增速接近100%。我们预计公司将持续保持高速增长,成为中国最大的SaaS公司。

5.2.2 广联达:工具型软件转型SaaS的典型代表

公司是建筑工程造价软件领域的龙头,核心产品工程计价算量软件正在经历云化转型,公司新业务快速增长。

1、公司工程造价业务转型云订阅成功后,我们预计公司造价软件转型云订阅将带来收入规模增长。工程造价软件用户超过100万人,假设公司占有60%的市场份额,约有50-60万人。假设其全部转型云订阅之后,单用户年收入为0.5万元,则公司工程造价软件市场规模约为25-30亿元。根据国外软件巨头转型经验来看,工程造价业务净利率将能够得到提升,预计可以达到40%,则贡献净利润10-12亿元。由于该业务收入具有很高可重复性,我们可以给20倍市盈率的估值,预计该业务估值200-240亿元。

2、公司的其他新业务包括BIM业务、海外业务和产业金融业务,我们预计都将保持高速增长。BIM软件未来市场空间上千亿, 尽管目前尚处市场早期,但是公司已经占据了龙头地位,未来有望加速成长。

5.2.3 用友网络:国内企业软件龙头

用友创立于1988年,是中国领先的企业软件供应商,其ERP软件和财务管理软件在国内占有重要的市场份额。用友为中国及亚太地区众多企业与机构提供软件、云服务和金融服务,其中中国500强企业超过60%与用友建立合作关系。

在云计算的趋势下,用友进入了3.0阶段。抓住企业数字化、 国产化的市场机会,全力转型云服务。目前,公司业务转型已见成效,云服务收入持续保持翻倍的增长。

5.2.4 金蝶国际:率先转型的传统软件龙头

金蝶是国内领先的管理软件供应商,其ERP软件和财务管理软件都在国内名列前茅。金蝶看到了国外SaaS化的大趋势,从2011年起率先转型SaaS,先后推出了金蝶云、精斗云和管易云。2018年,金蝶推出了第二代的原生云平台金蝶云.苍穹,是集团内首个PaaS平台。

金蝶云业务转型,在国内厂商中处于领先地位。近几年,金蝶云每年云业务收入增速都能达到50%,按照公司预计,2020年公司云业务收入占比将达到60%。

6. 风险提示

中国宏观经济下降的风险;中国产业外迁的风险;SaaS发展不及预期。